一、2020年大类资产走势回顾

2020年是历史上宏观经济波动较大的一年,也是资产价格波动和资产切换较明显的一年。股票、债券和商品在2020年均走出了跌宕起伏的行情.

(数据来源:wind,格林基金整理)

疫情发展的影响贯穿于2020全年大类资产波动的始末。当前,各国疫苗研发不断推进,各大制药公司相继宣布推出不同类型的疫苗。与所有人类历史上产生重大影响的流行病类似,人类总能依靠自身努力找到防治方法。

2021年,预计疫情对金融市场的影响逐渐淡化,经济基本面本身的逻辑也将回归。即使不考虑疫苗影响,在各国央行总量宽松政策和财政刺激下,全球经济也在缓慢复苏中,经济总量数据PMI数据显示主要经济体已经在恢复进程中。

(数据来源:wind,格林基金整理)

二、国内宏观经济表现回顾与展望

2020年国内宏观经济回顾

回顾2020年,在疫情冲击下,我国宏观杠杆率有所攀升,其中政府加杠杆是主要贡献力量。同时,中长期政策的连续性思路并未改变,通过中央政府加杠杆,控制地方政府总债务量,以及严控地方债务等意图始终未见松动。

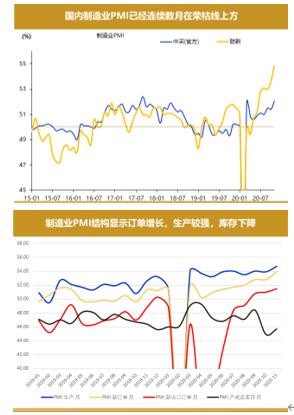

从国内总量数据看,制造业PMI连续数月处于荣枯线上方,国内需求恢复良好。代表中小企业的财新PMI比官方PMI数据表现更强劲,中小企业制造业景气度也在逐渐恢复正常。从PMI结构看,国内制造业出口订单和新订单指数连续回升,生产保持高景气,产成品库存下降。产需两旺,带动原材料价格上涨。此外,非制造业方面,建筑业和服务业PMI均恢复到疫情前水平。非制造业新订单也在改善。我国经济从总量看已经全面恢复,这与中游行业所反映出来的价格特征能够得到相互验证。

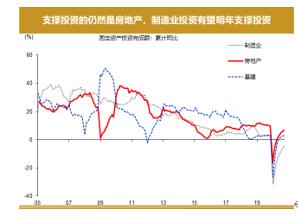

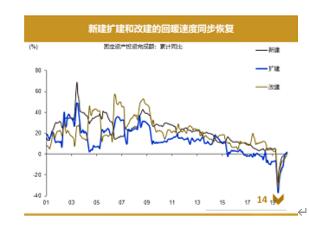

分板块看,疫情后国内投资呈现出如下特征:房地产投资韧性强,基建投资未及预期,制造业投资有望迎来补库阶段。从投资性质看,新建、改建和扩建反弹力度都比较强,没有结构性的分化特征,说明制造业投资回暖具有普遍意义。

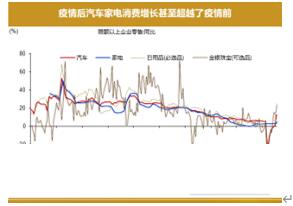

在就业压力和收入增长预期的信心尚未彻底恢复之前,消费在三架马车中恢复较慢是可以理解的。同时,我们也从消费结构中发现,汽车和家电消费恢复超出预期,甚至有超越疫情前水平的迹象。这或许说明,中国消费市场的庞大,以及经过30年资产积累之后,在家庭资产负债表受损有限的情况下,家庭消费保持了较好的韧性。

从我国进出口的产品结构看,主要以电子产品、防疫物资、和机电产品为主。这些产品均与疫情影响下的新需求有关。在疫苗能够对全体人群应用以后,预计广谱需求回归或许能够对冲上述产品需求回落,出口仍有望维持较好态势。我国外贸近期表现为出口好、进口弱的特征,本质仍然是国内需求不足造成的,后续需关注就业和消费数据。

工业生产方面,2016-2017产能出清后,工业企业的产能利用率都比较高。今年随着需求恢复,产成品库存出现了较快去库,工业企业利润改善幅度明显。

国内通胀方面,央行判断为“无长期通胀和通缩的基础”。CPI除了2019年底猪肉带来的通胀带来阶段性扰动,核心CPI大部分时间都处于历史较低水平,不足以对货币政策造成明显扰动。

(数据来源:wind,格林基金整理)

2021年国内经济展望

展望2021,市场对经济基本面的前高后低走势基本达成共识,预期也比较充分。随着经济恢复企稳,防风险可能会重新成为政策关注重点,社会融资规模可能是见顶缓慢下行的过程。2021年的政策基调或许是从稳杠杆到去杠杆的过程。

随着海外疫情受控,在疫苗落地后,需求有望进一步回暖,从而带动我国出口的持续强劲态势。中美周期继续不同步,本次世界经济的恢复或许由中国引领。因此,我们认为2021年对经济贡献较大的仍将是出口和投资。

目前,就业压力仍然较大,小企业生存压力未得到明显缓解。因此,消费完全回暖可能是一个缓慢的过程,预计对明年GDP增长的支撑较为有限。

中国房地产和制造业投资的韧性,可能会带来投资增长的持续性超预期。对此,我们将密切关注2021年后半年地产投资是否会回落,以及会否拖累整个固定资产投资。

信用方面,社融存量增速预计缓慢回落,M2增速逐步靠近2021年的名义GDP增速。社融大概率已经于2020年10月份见顶,但是信贷结构尚处于较优的状态;叠加经济已经出清过一次,可能此次信用收缩程度不及2018年,但是方向已经比较明朗。

2021年PPI有望缓步回升至0附近,在外需恢复非常良好的情况下,有可能面临小幅的输入性通胀,但不会对国内长期通胀带来趋势性影响。国内商品期货上涨更多是供需的预期变化,包括黑色、铜等工业品价格,很难有长期持续上涨的动力,目前仍在合理的波动区间,难以构成持续性的通胀压力。

三、国内货币财政政策回顾与展望

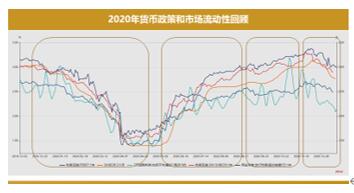

国内货币政策及资金面全年回顾:2020年货币政策经过了“宽松-退出-正常化-稳定”四个阶段。

(数据来源:wind,格林基金整理)

第一阶段,疫情期间过度宽松的货币政策,将债券利率打到历史低点以下,IRS也创出了历史新低。

第二阶段,国内货币政策2季度后逐步退出,表现为货币市场利率和债券收益率随之出现剧烈调整,债券收益率曲线也从熊陡走向了熊平。货币政策初衷是打击结构性存款的套利行为,银行间市场隔夜回购成交连创天量,债券市场杠杆率也出现了攀升,在货币政策边际退出后,引发了债券市场负反馈,短债调整幅度达到170BP,长债调整达到80BP。

第三阶段,货币政策逐步恢复正常化,隔夜利率接近7天回购利率,期间也是债券市场调整最剧烈的阶段。

第四阶段,年底存单利率快速攀升,远超MLF利率30BP,央行通过不断注入MLF,降低负债端成本,终于在2020年12月存单利率回归政策利率上下。央行实现了市场利率围绕政策利率上下波动的调控目标。

展望2021,国内货币政策将注重维护狭义流动性的稳定,银行间资金面有望维持到春节后,回购利率和存单利率将围绕政策利率波动,且波动率降低。稳定的短端资金面,有望为中长期久期的利率债和高等级信用债带来交易性机会。

考虑到海外疫情发展和全球经济恢复面临的不确定因素,财政政策或仍以连续性为主,2021年赤字规模可能会维持在7万亿左右,与2020年持平。但财政收支不平衡的局面可能会加剧,而财政可腾挪的空间也越来越有限,制约财政发力的空间。

2021年第一季度后,货币政策可能仍然要退出。届时需要关注银行间市场资金面的波动情况。全年来看,大概率会维持相机抉择的政策思路,灵活根据经济环境调整市场预期,并尽量减少政策的大幅波动给市场带来的冲击。

四、资产配置-债券投资策略

综合上述分析,随着宏观环境信用见顶和资产价格的相对价值走势,2021年债券类资产宜逐步进入超配,2021年或许蕴含着大类资产轮换的机会。尤其对于二级债基,灵活调配股债平衡,可能会有获取资产β的机会。

对此,我们建议资产配置-债券投资策略:高等级,重视久期策略。

在债券类资产内部,利率债和高等级信用债相对价值凸显、表现出更高的配置价值;在收益率曲线平坦化及信用利差拉开后,长久期利率和长久期信用具有更好的博弈价值。

考虑到信用收敛的宏观环境,低资质的信用债仍以回避为主,目前从低资质的信用利差和市场违约率及回收率综合权衡,此类资产风险溢价低,不足以覆盖行业级别的信用风险损失。

利率债品种中,平坦收益率曲线形态下的中短端利率债,具有更为确定的配置价值和交易空间。长端则更具阶段性交易机会,博弈资本利得的机会开始增多。在市场情绪发酵的过程中,宜逆向思考,更多看重赔率的交易位置,掌握波段时机,从而获得较好的博弈价差收益。

投资策略:配置不动还是来回折腾?

在收益率高位配置中短久期,宜配合杠杆持有为主。对于长久期利率和高等级信用,在期限利差压缩和信用利差收窄到较低区域时,可以选择获利了结。宏观环境在一个季度内尚难以支撑对长久期的重仓战略配置,按照交易思路,或许能更好地把握交易节奏。

五、结论及重点观点总结

国际环境:随着疫苗推出,海外经济体需求有望向常态恢复,对我国出口和投资仍有支撑作用。

国内环境:房地产和制造业投资料将保持韧性,基建或许小幅回落,出口有望保持强势,消费或缓慢回暖,企业利润仍有改善空间。

通货膨胀:内生性通胀短期不足为虑,输入性通胀或会阶段性影响交易情绪,但会给利率和高等级信用带来绝佳配置位置。

货币财政:货币政策预计保持灵活、相机抉择,1季度之前保持市场利率围绕政策利率波动,政策利率将保持稳定。财政力度预计有延续性,政府稳杠杆,保持一定的财政扩张力度,国债供应总量基本持平2020年。

资产价格:债券性价比逐渐优于股票,股票估值普遍较贵,周期类虽然没有爆炒,但是商品期货价格已经将预期打满。

债券投资策略:债券底仓优选中长久期高等级信用,进攻增厚优选利率品种加久期,或衍生品增厚加对冲。2021年波动幅度仍无法期望太高,对于利率债和高等级信用债,波段交易或将比持有不动收获更大。用择点位代替择时,配置的思路做交易,关注收益率曲线与宏观环境的匹配度。利率衍生品全年需要结合现券曲线形态多空均参与,赔率重于赢率。

固收+权益策略:2021年权益更倾向于均衡配置,全年策略为主,低估值的金融板块搭配确定性强的消费板块是优选策略。风险点在于明年信用收缩的程度:如果信用收缩程度,则保持较轻仓位或低估值为主,买入策略调整为年底性价比较高时逐步入场配置。

大宗商品策略:2021年经济周期和信用周期将保持错位,现货强需求和远期弱预期交织,叠加产能相对偏紧,大宗商品有望延续2018年以来的走势,在经济周期和信用周期的交替作用下宽幅震荡。

外汇及人民币:人民币大概率全年保持强势地位;如出现升值较快态势,央行或会考虑影响出口因素动用逆周期因子,但大部分时间会交由市场调节,节奏上预计先强后稳。美元预计继续回落,美国实际利率上涨,黄金有望出现阶段性上涨机会。

(格林基金固收投资部 李玉杰)