今年以来,在消费复苏、北向资金持续流入、债市企稳回升等一系列积极因素影响下,“固收+”产品净值逐步提升。面对整体投资环境的回暖,以及赚钱效应的恢复,投资者对“固收+”产品的信心明显抬升。

风险和收益永远相生相随,倾向于投资“固收+”产品的投资者,一般是觉得权益基金的风险太高,纯债基金的收益又太低,所以折中选择了介于股基和债基之间的“固收+”产品。

“固收+”产品的定位是以债券等相对稳健资产为底仓,在严格控制回撤的前提下,寻求通过权益类等高风险收益的资产来增厚收益。它的本质是通过资产配置降低市场波动并争取更高的收益。

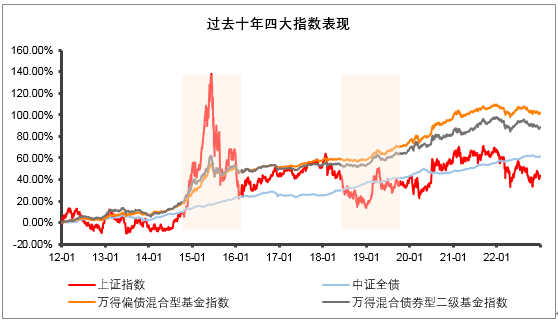

数据来源:wind,统计区间2012.01.01~2022.12.31。

指数过往变现不代表未来表现,不预示相关产品未来业绩。

回顾过去10年四大指数的表现,偏债混合型基金指数和混合债券型二级基金指数在2015年股市上涨时跟得上,在2018年股市下跌时守得住。比起股票型基金,偏债混合型基金指数波动趋势上相似但回撤幅度小得多,比起中证全债指数又要高上许多。

2023年,在经济将会弱复苏的共识下,“固收+”策略有望发挥优势——基金经理可以根据经济复苏情况,及时、灵活地调整股债动态平衡,来提升投资胜率和持基体验。

鑫稳增利,幸福+码

格林鑫利六个月持有期混合基金配置了双基金经理。拟任基金经理刘赞,格林基金权益投研负责人,负责本基金权益投资部分。刘赞毕业于美国纽约州立大学,具有13年以上公募基金从业经验,其中8年以上香港公募基金管理经验,是中国第一批公募基金海外市场投研人员,同时具备国际视野和本土思维,拥有双市场投资经验。刘赞擅长进行全球视野下的产业链比较和投资,善于发掘产业发展和升级趋势,自下而上精选优质个股,注重企业盈利模式的可持续性。

拟任基金经理杜钧天,负责本基金固定收益投资部分。杜钧天拥有9年以上债券领域从业经验,擅长利率债波段交易及定开式产品持有资产组合的久期管理。杜钧天固定收益投资实践经验丰富,目前在管规模77.40亿元,所管产品运作良好,其中格林泓泰三个月定开债获银河三年期五星评级(来源于《银河证券-基金星级评价季度公开报告(2023.01.06)》)。

本基金的投资策略是固收利率债筑底,70%以上基金资产配置固定收益类资产,不投资信用债券、可转换债券、可交换债券、资产支持证券,以追求绝对收益为目标。权益适度增加弹性,攻守兼备,10%-30%的比例配置股票,其中不超过股票资产的50%可投资于港股通标的的股票,优选高分红优质上市公司,注重投资商业本质,追求基金资产的长期稳定增长。

展望2023年的市场,拟任基金经理刘赞认为,A股市场今年依然是以结构性行情为主导,但是赚钱效应会明显好于2022年。一是结构性行情下,把握交易节奏可以贡献出一定收益;二是后疫情时代,市场投资者会聚焦于中长期机会而非短期扰动,今年的投资机会不会只聚焦于1-2个行业和板块,行业和板块效应应该会扩散;另外,随着外资和机构占比的增加,A股市场正在逐渐走向成熟,具有高股息特征的企业会越来越多,高股息策略未来可期。

拟任基金经理杜钧天认为,当前债市经过调整后进入震荡区间,债市短期有利多支撑,中期需观察流动性回笼速度和经济复苏速度是否超预期,组合上以哑铃型为主,在收益率震荡区间的上沿适当参与长债的波段交易。